报告摘要

● 伦交所历史沿革、市场地位、主要板块、交易规则等

伦敦证券交易所成立于1801年,是全球三大交易所之一。

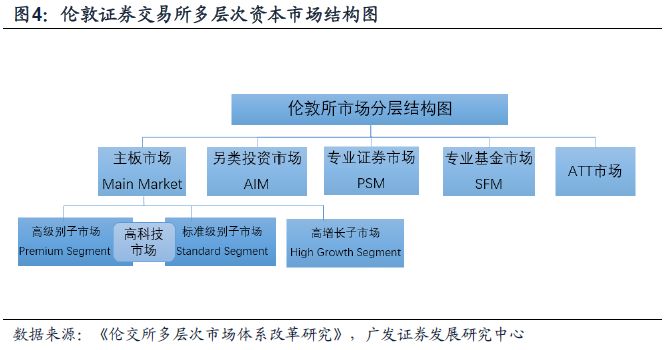

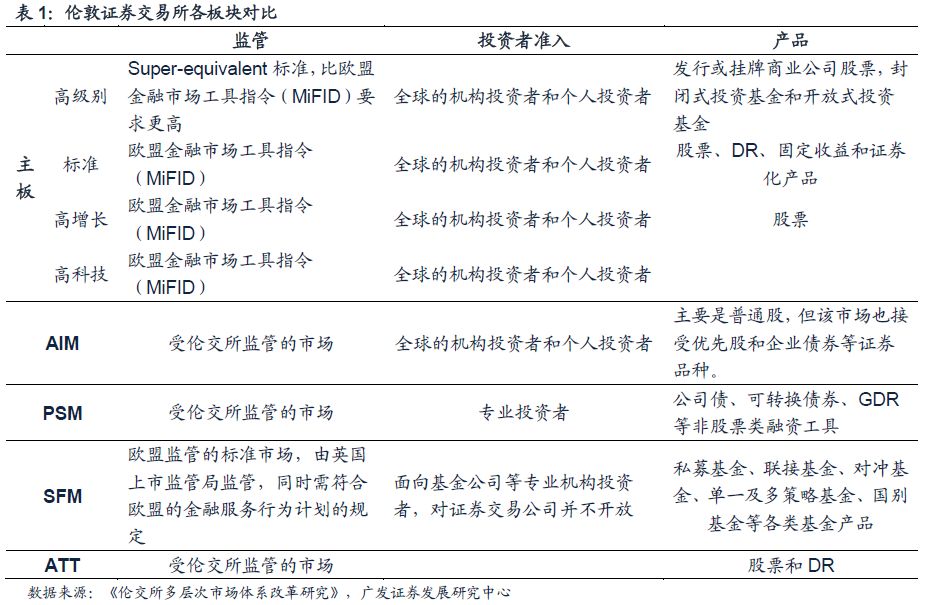

伦交所包含四大市场板块:主板市场(Main)、另类投资市场(AIM)、专业证券市场(PSM) 以及专家基金市场(SFM)。主板市场可细分为四个子市场;AIM市场是伦敦证券交易所的创业板市场,定位于满足成长型小企业的融资需求;PSM市场仅面向专业投资者,产品包括公司债、可转换债券、GDR等;SFM市场是仅向专业机构开放的基金市场。

按照股票流动性采取了不同的交易制度和交易系统。对于流动性较高的股票,通过SETS交易系统进行竞价交易;对于流动性一般的股票,通过SETSqx 系统,采用做市商报价驱动与集合竞价相结合的混合市场机制;对于流动性较差的股票,通过 SEAQ 系统进行做市商交易。

伦敦证券交易所施行交易T+0制度,交收T+2制度。伦敦证券交易所常规交易时间为当地时间周一至周五的8:00-16:30。订单类型包括市价单、限价单、止损单、限价止损单、隐藏限价单和中间价挂钩订单等。

● 伦交所行业分布、国别分布及板块分布,成交情况,主要指数等

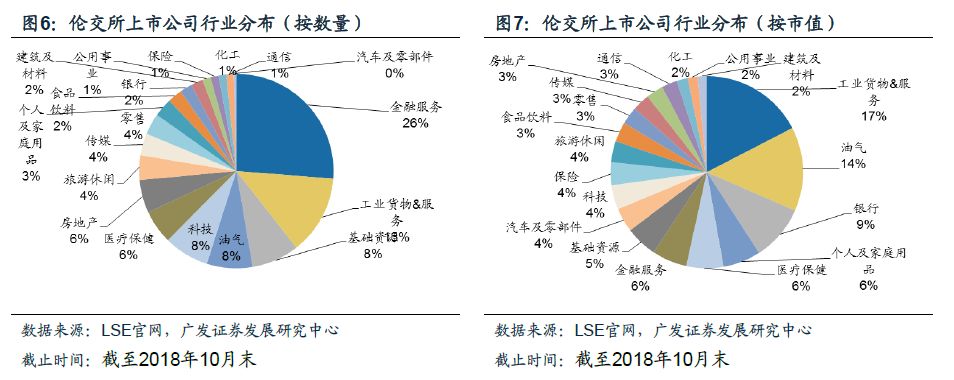

行业维度,伦交所工业、金融、资源等行业占比较高;国家维度,海外上市公司占比达到30%,凸显国际化属性;板块维度,主板与AIM市场上市公司数量基本各占一半,而市值占比主板达到97%,AIM市场不足3%。股票成交方面,主板交易占比98%, AIM市场占比仅为2%。主要指数有FTSE 100、FTSE 250、FTSE 350、FTSE AIM UK 50、FTSE AIM 100。

● 中英股票市场综合对比、投资者、指数行业分布对比、估值对比等

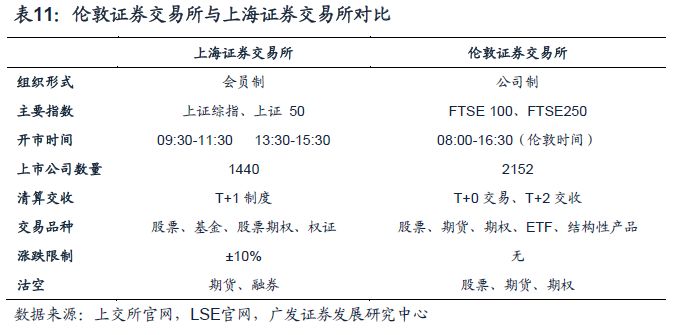

上交所交易及交收均采用T+1制度,而伦交所交易T+0、交收T+2;上交所有10%涨跌幅限制,而伦交所没有涨跌幅限制。

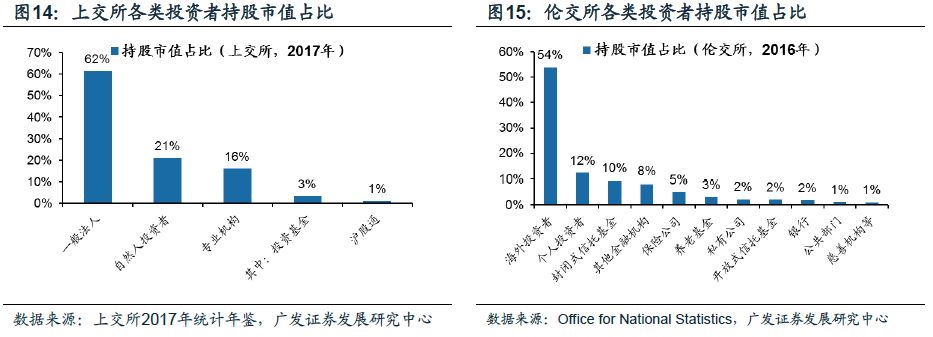

上交所散户占比偏高,持股占比两成但交易占比达八成。伦交所国际化水平较高,机构占据主导,尤其是海外投资者持股占比超过一半。

以金融板块为主导,金融板块市值占比达到60%。FTSE 100指数行业分布相对更加均衡,消费板块市值占比26%、金融占比21%。

上证50指数整体PB及PE估值均低于FTSE 100。行业层面,上证50指数在多元金融、保险、能源、资本货物、运输行业PB及PE估值均低于FTSE100指数,而在食品饮料、制药与生物、耐用消费品、电信服务行业的PB及PE估值均高于FTSE100 指数。

● 风险提示:伦敦股市走势具有不确定性。

报告正文

一、伦敦证券交易所介绍

1.1 伦敦证券交易所的历史沿革

伦敦证券交易所成立于1801年,隶属于伦敦证券交易所集团,是世界上历史最悠久的证券交易所之一。伦敦证券交易所前身为17世纪末伦敦交易街的露天市场,是当时买卖政府债券的“皇家交易所”。1773年由露天大市场迁入司威丁街的室内,并正式改名为伦敦证券交易所。1801年以正式会员认购形式开展交易,1802年获得英国政府正式批准。交易所最初主要交易政府债券,之后公司债券和股票陆续上市交易。此后,在英国其他地方也相继出现一些交易所,高峰时期达30余家。

1967年英国各地交易所组成了7个区域性的证券交易所,1973年,伦敦证券交易所与设在英国格拉斯哥、利物浦、曼彻斯特、伯明翰和都柏林等地的交易所合并。进入20世纪80年代以来,随着英国国内和世界经济形势的变化,伦敦证券交易所的竞争力逐渐下降。于是伦敦证券交易所于1986年10月进行了重大改革,其中包括改革固定佣金制、允许大公司直接交易、放宽会员资格审查、证券交易电子化、与纽约及东京交易所联机等,这些改革措施重新巩固了其在国际证券市场中的地位。1995年12月,交易所分为两个独立的部分,一部分归属爱尔兰共和国,另一部分归属英国,即现在的伦敦证券交易所。

2000年,伦敦证券交易所经股东投票决定转变为一个公众公司,并于2001年7月在自己的主板上市交易。伦敦证券交易所也先后并购了意大利证券交易所、MTS(欧洲主要固定收益证券交易市场)、Turquoise(泛欧股票交易平台)和伦敦清算所,成立了伦敦证券交易所集团,成为欧洲最为多元化的交易所集团。

1.2 伦敦证券交易所的全球市场地位

伦敦证券交易所是全球最为有名的证券交易所之一。当前公认的世界三大证券交易所是纽约证券交易所、伦敦证券交易所、东京证券交易所,伦敦证券交易所是三大交易所中历史最为久远的交易所。

伦敦证券交易所集团[1]在上市公司数据、上市公司市值、成交额等方面均位列全球前列。截至2018年9月末,伦敦证券交易所集团共有2490家上市公司,仅次于日本交易所集团、多伦多证交所集团和美国纳斯达克证券交易所,位于第4位;上市公司总市值达到4.2万亿美元,位于全球第6位;1-9月成交额达到2万亿美元,位于第7位。

[1]2007年10月,伦敦证券交易所与意大利证券交易所合并,成立伦敦证券交易所集团,成为欧洲最为多元化的交易所集团。

1.3 伦敦证券交易所的主要交易板块

伦敦证券交易所具有较为完善的多层次资本市场结构,主要包含四大市场板块。伴随着全球主要证券交易所之间的竞争与演化,海外证券交易所普遍形成了内部多层次资本市场结构。伦敦证券交易所逐渐形成了较为完善的内部多层次资本市场结构,主要包括主板市场(Main)、另类投资市场(AIM)、专业证券市场(PSM) 以及专家基金市场 (SFM)这四大板块。除此之外,伦敦证券交易所还开设了ATT Only市场。

主板市场细分为四个子市场,包括高级市场、标准市场、高增长市场、高科技市场。其中高科技市场是高级市场和标准市场的子集,是将主板中致力于技术创新、研究与开发的创新型企业的交易行情单独列出,从而形成的一个“交易行情单列”板块。

另类投资市场(Alternative Investment Market,简称AIM市场)是伦敦证券交易所的创业板市场。AIM成立于1995年6月,定位于满足小型的、新兴的和成长型企业的IPO和后续持续融资需求。

专业证券市场(Professional Securities Market,简称PSM市场)仅面向专业投资者。PSM市场成立于2005年,该市场采用机构发行的方式发行包括公司债、可转换债券、GDR等非股票类融资工具在内的产品。发行人主要来自印度、台湾等亚非新兴市场,且多数为金融和工业类企业,证券市值偏中小规模。

专家基金市场(Specialist Fund Market,简称SFM市场)是仅向专业机构开放的基金市场。SFM市场成立于2011年,基金产品种类十分丰富,包括私募基金、联接基金(feederfund)、对冲基金、单一及多策略基金、国别基金、结构化基金、主权财富基金、基建基金等基金。基金发行人以境外金融机构为主,市值规模较大。

ATT Only市场(Admission to Trading Only子市场)主要定位于为已在其它交易所(必须是WFE的成员)上市的证券提供有限的交易平台,市场规模较小。该市场主要服务于两类企业,一类是未来期望在伦交所上市,但由于现阶段尚不符合其他板块的上市条件(如正在进行重组等事宜)的企业。另一类是由于受到企业所在国法律制约或企业自身意愿影响,不能或不愿意在伦交所进行正式上市的企业。该市场的证券发行和市值规模均偏小。

1.4 伦敦证券交易所的交易规则

(1)交易制度与交易系统

伦敦证券交易所按照股票流动性的不同采取了三种不同的交易制度,并相应匹配三种不同的交易系统。伦敦证券交易所在统一的技术平台下,以竞价交易为主,做市商交易为辅,采用了SETS、SETSqx 和SEAQ 三类股票交易系统,以适应不同的股票流动性。

①对于流动性较高的股票,采用SETS交易系统。其交易制度为竞价交易,模式为订单驱动。主板市场的FTSE 100、FTSE 250以及FTSE小盘指数成分股,AIM市场的流动性最好的部分股票,以及ATT Only市场的存托凭证采用SETS交易系统进行交易。

②对于流动性一般的股票,采用 SETSqx 系统。SETSqx (Stock Exchange Electronic Trading Service – quotes and crosses)系统为以采用做市商报价驱动与集合竞价相结合的混合市场机制,提升了成交的可能性。做市商报价交易时间为每个交易日的 7:00am至17:15pm;除此之外,该系统在每个交易日的数个固定时点进行集中竞价。主板市场中不在SETS系统交易的其余股票,AIM市场和ATT Only市场中流动性较低的部分股票(且做市商不足2家)采用SETSqx系统进行交易。

③对于流动性较差的股票,采用 SEAQ 系统。由于流动性较差,因此其交易制度为做市商交易,模式为报价驱动。AIM市场中流动性较低的部分股票(且做市商2家以上)采用SEAQ系统进行交易。

(2)交易时间

一般来说,伦敦证券交易所常规交易时间为当地时间周一至周五的8:00-16:30。由于英国实施夏令时制度,夏令时中国比英国早7个小时,因此伦敦证券交易所交易时间对应的中国北京时间为15:00-23:30。冬令时中国比英国早8个小时,对应的中国北京时间为16:00-00:30。欧洲2018年冬令时从10月28日开始至2019年03月25日。

对于一般性的标准交易日,8:00-16:30 为常规交易时间,此外还有三次集合竞价时段,分别是7:50-8:00 开盘集合竞价时段、12:00-12:02日内定期集合竞价时段、16:30-16:35的收盘集合竞价时段。而圣诞节前一天和年末为提前收盘交易日,下午收盘时间提前四小时,即12:30收盘。此外,在指数期权/期货交割日,为了充分反映当前市场的真实价格,对于相应的指数成分股,在10:10-10:15额外增加一次日内集合竞价时段。其中FTSE 100指数期权每月的第三个星期五是交割日,FTSE 100指数期货和FTSE 250指数期货为每季月的第三个星期五是交割日。

(3)订单类型

伦敦证券交易所提供多种订单类型,包括常规的市价单、限价单,也包括止损单、限价止损单、隐藏限价单和中间价挂钩订单等。

市价单。市价单是指不指定具体价位,而按当时市场上可执行的最好价格(报价)成交的指令,优先保证成交。这种订单是最大限度的保证快速达成交易,防止踏空或尽快止盈/止损。

限价单。以等于或低于指定价格买进特定数量股票的委托单,或一种以等于或高于指定价格卖出股票的订单。和市价单优先保证成交速度不同,限价单是框定(或更优)价格,使投资者明确成交价格及范围,而不追求成交速度或是否达成交易。

止损单。在订单中设置止损价格,需要输入一个指定的止损价,一旦股价到达所设定的止损价,将会以市价单的方式成交。

限价止损单。需要客户输入一个指定的止损价和指定的限价,一旦股价达到设置的止损价,将以限价单的方式下单。止损单和限价止损单的不同:当股价达到止损价触发订单。

隐藏限价单。允许参与者输入隐藏的限价单,价格和数量均不显示。这意味着其他参与者不知道该订单是否存在。只有在满足大额订单阈值参数时,才能以隐藏限价单方式下单。

中间价挂钩订单。该类订单不仅可以隐藏价格和数量,而且允许投资者将订单价格与当前的中间价挂钩,比如严格等于中间价,或与中间价保持一定价差。中间价挂钩订单提供更大的灵活性,增加执行的可能性和即时性,同时限制信息暴露并帮助降低交易成本。同隐藏限价单类似,中间价挂钩订单只能在满足大额订单阈值的情况时下单。

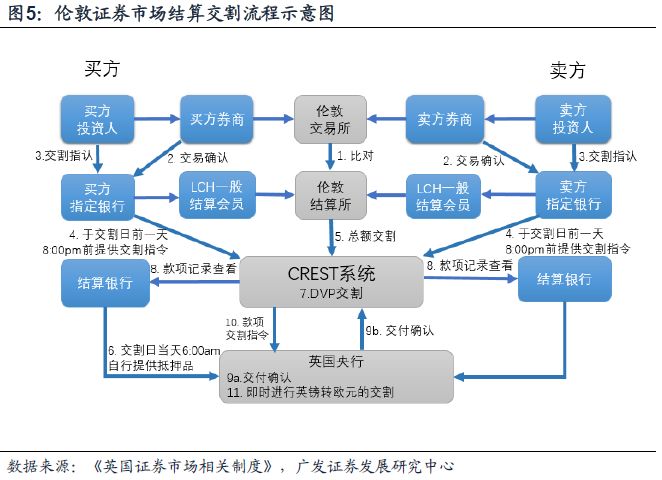

(4)交收安排

伦敦证券交易所施行交易T+0制度,交收T+2制度。伦敦证券交易所交易采用T+0制度,即可以于交易日当天卖出当天买入的股票。交收采用T+2制度,即股票和资金的实际交收时间为交易日之后第2个工作日。

伦敦证券市场清算交收可分为CCP方式和非CCP方式,大部分证券均采用CCP方式。CCP即中央对手方,伦敦证券交易所SETS等交易系统自动将数据传递给清算机构,并由清算机构下达交割指令给证券交收系统。一般来说,大部份于伦敦交易所上市的股票均通过CCP方式交收,但英国的证券交易制度中对此并没有强制规定,也可自行清算交收。

清算服务主要由LCH Clearnet、SIX x-clear、EuroCCP等三家清算机构作为CCP(中央对手方)负责。基于清算机构之间的互通性安排,无论成交对手方是否选择同一家,参与人可以从中任意选择一家作为清算机构。但对IOB平台的交易(主要针对国际存托凭证),仍然仅有LCH.Clearnet作为CCP。

存管和交收由Euroclear UK&Ireland作为CSD(中央证券存管机构)负责。其证券交收系统为CREST系统,承担中央存管职能并提供款券交收服务。

登记服务由Capita、Equiniti、Computershare UK作为登记处提供服务。英国证券市场采取的是分散登记业务模式,上市公司既可以自己维护股东名册,也可以指定一家服务提供商作为其登记处。目前,为伦敦证券交易所上市公司提供登记服务的机构主要有三家:Capita、Equiniti、Computershare UK。

二、伦敦证券交易所证券分布及成交情况

2.1 伦敦交易所证券分布情况

(1)行业分布

伦敦证券交易所工业、金融、资源等行业占比较高。根据伦交所官网,截至2018年10月末,伦敦证券交易所共有上市公司2152家。从数量维度看,占比较高的行业分别为金融服务(26%)、工业货物及服务(13%)、基础资源(8%)、油气(8%)、科技(8%)。从市值维度看,占比较高的行业分别为工业货物及服务(17%)、油气(14%)、银行(9%)、个人及家庭用品(6%)、医疗保健(6%)。

(2)国家分布

伦敦证券交易所海外上市公司占比高达30%,凸显国际化属性。根据伦交所官网,截至2018年10月末,伦敦证券交易所2152家上市公司中,英国公司1511家,占比为70%,海外上市公司有641家,占比达到30%,充分显示了伦敦证券交易所国际化属性。海外上市公司中,从数量来看注册地又以避税天堂根西岛、泽西岛、英属维尔京群岛、马恩岛、百慕大、开曼等居多。

(3)上市板块分布

伦敦证券交易所主板与AIM市场上市公司数量基本各占一半,而市值占比主板达到97%,AIM市场不足3%。根据伦交所官网,截至2018年10月末,伦敦证券交易所2152家上市公司中,主板上市公司1161家,数量占比54%,AIM市场(即创业板)上市公司927家,占比43%,ATT市场上市公司37家,占比1.7%,PSM市场上市公司22家,占比1.0%。伦敦证券交易所AIM市场虽然数量占比也接近一半,但市值占比不足3%。而主板市值占比则高达97%。

2.2 伦敦证券交易所各种品种的成交额情况

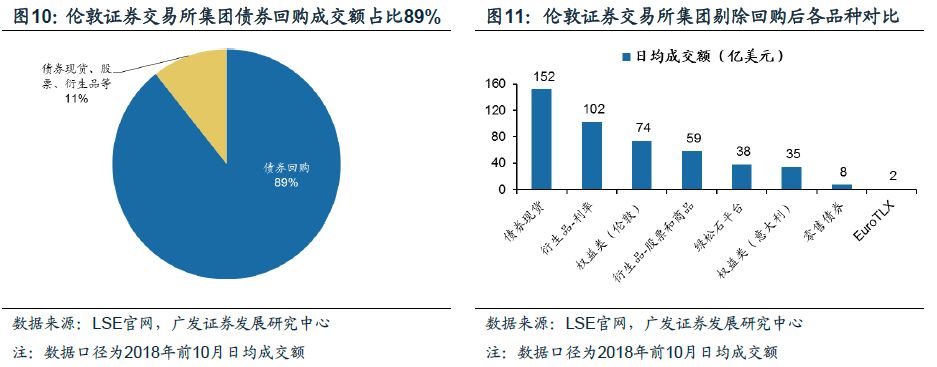

伦敦证券交易所集团下辖伦敦证券交易所、意大利证券交易所、MTS(欧洲主要固定收益证券交易市场)、Turquoise(泛欧股票交易平台,又称绿松石平台),就整个广义的交易所集团来看,2018年前10月,MTS的债券回购日均成交额超过3900亿美元,全部品种成交额比重近九成,除债券回购外的其他的交易品种占比约一成。其他交易品种中,MTS的债券现货日均成交额和利率类衍生品日均成交额也较高,均超过100亿美元。伦敦证券交易所的股票等权益类产品日均成交额为74亿美元,而意大利证券交易所的股票等日均成交额为35亿美元。

就狭义的伦敦证券交易所而言,2018年前10月股票等权益类产品日均成交额为74亿美元,细分品种中,股票日均成交额65亿美元(其中英国股票、国际股票日均分别为58亿美元、7亿美元),占伦敦证券交易所比重为88%;ETF及衍生品日均成交额5亿美元,占比7%;DR存托凭证日均成交额4亿美元,占比5%。对股票成交额进一步细分,主板日均成交额63亿美元,占比达到98%;而创业板(即AIM市场)日均成交额1.1亿美元,占比仅为2%。主板中交易又主要集中在FTSE 100指数为代表的大盘股中。

2.3 伦敦证券交易所主要的指数及指数主要成分股

伦敦证券交易所主要指数有FTSE 100、FTSE 250、FTSE 350、FTSE AIM UK 50、FTSE AIM 100等。

(1)FTSE 100(富时100指数)

FTSE 100又称伦敦金融时报100指数,是当前全球投资者观察欧洲股市最重要的指标之一。FTSE 100和法国的CAC-40指数,德国的法兰克福指数并称为欧洲三大股票指数。FTSE 100创立于1984年1月3日,是由富时集团根据在伦敦证券交易所上市的市值最大的前100家公司而制作的指数,这一指数覆盖了伦敦证券交易所大约80%市值,是反映伦敦证券市场股票行情变化的重要尺度。

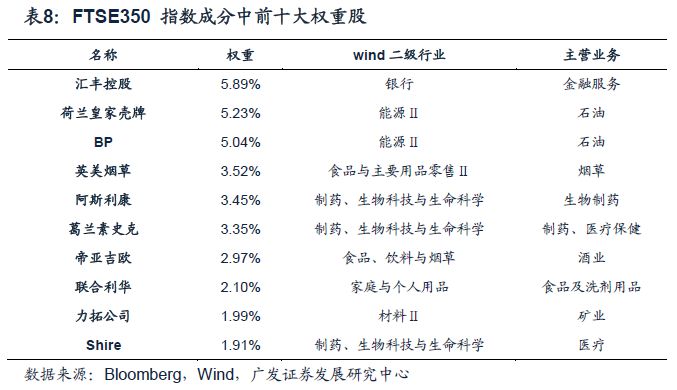

截止2018年10月31日,指数成分中前十大权重股分别为:汇丰控股、荷兰皇家壳牌、BP、英美烟草、阿斯利康、葛兰素史克、帝亚吉欧、联合利华、力拓、Shire。

(2)FTSE 250(富时250指数)

FTSE 250是与FTSE 100相关的股票指数,包括除了100家最大的公司以外接下去的250家最大的公司。

截止2018年10月31日,指数成分中前十大权重股分别为:斯派莎克工程、Hiscox、伟尔集团、Meggitt、Auto Trader、外国和殖民地投资信托、NEX集团、B&M欧洲、Bellway、Hammerson。

(3)FTSE 350(富时350指数)

FTSE 350是与FTSE 100相关的股票指数,是富时100指数和富时250指数的并集,即根据在伦敦证券交易所上市的市值最大的前350家公司而制作的指数。其前十大权重股与FTSE 100指数相同。

(4)FTSE AIM UK 50(富时AIM英国50指数)

FTSE AIM UK 50于2005年5月16日设立,指数成份股组成是在AIM市场市值最大的50家英国公司。

截止2018年10月31日,指数成分中前十大权重股分别为:ASOS、蓝桉树饮料、Abcam、Clinigen、Secure Income REIT、飓风能源、Blue Prism集团、Keywords Studios、Dart集团、RWS控股。

(5)FTSE AIM 100(即富时AIM 100指数)

FTSE AIM 100指数成份股组成是在AIM市场市值最大的100家公司。该指数会包含FTSE AIM UK 50中的部分成分股。注意,该指数与FTSE AIM UK 50的一个重要区别是后者必须是英国公司而前者不限。

截止2018年10月31日,指数成分中前十大权重股分别为:伯福德资本、ASOS、蓝桉树饮料、boohoo集团、Abcam、和黄、Clinigen集团、Secure Income REIT、飓风能源、Blue Prism集团。

三、中英股票市场对比

3.1 上交所与伦交所综合对比

伦敦股票市场与A股之间存在较大的差异。由于沪伦通是上交所与伦交所之间的互联互通,因此我们主要对比上交所与伦交所。组织形式方面,上交所采用会员制,而伦交所组织形式采用公司制;清算交收制度方面,上交所交易及交收均采用T+1制度,而伦交所交易T+0、交收T+2。

涨跌幅限制方面,上交所有10%涨跌幅限制,而伦交所没有涨跌幅限制。因此需要特别注意个股单日波动幅度较大的风险。

3.2 上交所与伦交所投资者对比

上交所散户占比偏高。根据上交所2017年统计年鉴,从持股市值占比来看,如果不考虑一般法人持股,自然人投资者持股占比最高,达到21%,高于专业机构16%的持股比例。上交所境外投资者(沪股通)目前占比较低,仅为1%。从交易占比来看,上交所自然人投资者交易占比高达82%,占据绝对主导。

伦交所国际化水平较高,机构占据主导。截至2016年,伦交所海外投资者持股占比达到54%,从这个维度来看目前A股的国际化才刚刚起步。伦交所个人投资者持股占比12%,明显低于上交所个人投资者占比。考虑海外投资者也以机构为主,伦交所机构投资者持股占比超过80%,明显高于上交所。

3.3 上交所与伦交所行业分布对比

上证50指数是上交所最有代表性的50只股票,而FTSE 100指数是伦交所最有代表性的100只股票。考虑到沪伦通开通后标的股票范围先从流动性较好的大盘龙头股试水,因此我们重点对比分析上证50指数与FTES 100指数。

上证50指数行业分布以金融板块为主导。上证50指数中,金融板块市值占比达到60%,其中银行市值占比42%、保险13%、多元金融4%。除金融外,能源行业市值占比16%。消费行业市值占比7%,整体较低,其中食品饮料5%。制药与生物市值占比1%,也较低。

FTSE 100指数行业分布相对更加均衡,消费板块占比较高。消费板块市值占比26%,其中食品饮料市值占比11%、家庭与个人用品5%、消费者服务4%。金融板块市值占比21%,其中银行占比13%、保险占比6%。制药与生物占比9%,明显高于A股占比。

3.4 上交所与伦交所估值对比

上证50指数的整体估值低于FTSE 100指数。2015年以来,上证50指数的市净率在1至1.5倍之间波动,FTSE100指数市净率在1.5至2倍之间波动,未见大幅波动。而FTSE100指数市盈率波动较大,15-17年呈上升趋势,最高达到64倍,之后不断回落。在18年处于10倍左右水平,与上证50指数相近。

分行业看,上证50指数多元金融、保险、能源、资本货物、运输行业估值低于FTSE100指数,而在食品饮料、制药与生物、耐用消费品、电信服务的估值高于FTSE100 指数。我们采用中位数法对比同一行业的估值水平。上证50指数在多元金融、保险、资本货物、能源、运输行业的PB与PE均低于FTSE100指数,而在食品饮料、制药与生物、耐用消费品、电信服务等行业的PB与PE均高于FTSE 100指数。从PE角度看,上证50指数的材料、软件与服务、房地产、银行估值更低,但从PB角度看,上述行业的估值要高于FTES 100指数。

伦敦股市走势具有不确定性。

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,相关客户须经过广发证券投资者适当性评估程序。其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,若使用本微信号推送内容,须寻求专业投资顾问的解读及指导,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本文地址:http://lianchengexpo.xrbh.cn/quote/12698.html 迅博思语资讯 http://lianchengexpo.xrbh.cn/ , 查看更多